お客さまの声/よくあるご質問

お客さまの声

- 「教育資金として、孫の将来のために使えるのは良いことですね。相続税対策にもなるし、助かります。」 80代・男性

- 「孫が2人いるんですが、これから何かとお金がかかると思って。用途が教育資金に限られていて、さらに非課税なのが良いですね。」 80代・男性

- 「こちらは後で領収書を出せば良いから便利ですね。わざわざ立て替えなくて済むので、入学金など結構額が大きい時など子供も助かると思います。」 80代・男性

- 「孫が写真入りの通帳をとても喜んでくれて、良い贈りものができたと思います。贈る側の名前も通帳に入るのでとても良いですね。」 70代・男性

- 「事前にまとめて支払請求できるので、手間が省けて良い。」 70代・女性

- 「生きているうちにできるから、孫に喜んでもらえるのが見られていいわね。」 60代・女性

よくあるご質問

教育資金贈与信託について

教育資金は一般的にどの程度必要ですか。

幼稚園から高校までの教育関連費用は、公立で約500万円、私立で約1,700万円と試算されています※。また大学まで進学されると、さらに学費がかかります。

※文部科学省 平成22年度子どもの学習費調査

事前に払い出した教育資金を当年中に使い切れなかった場合、手続きが必要ですか。

万が一、使い切れなかった場合は、その金額を当社口座にお戻しいただくことができます。

信託期間中にお戻しいただかない場合は、「教育資金として支出しなかった金額」として、贈与税の課税対象額に加算されますので、ご注意ください。

- 事前に払い出した教育資金については、当年中に教育機関へ支払い、教育機関から受領した領収書等を当社へ提出する必要があります。

- 使い切れなかった場合の当社口座へのお戻し方法については、通帳記載のお取扱店までご連絡ください。

複数の祖父母等から1人の孫に対して教育資金贈与信託を申し込みできますか。

お孫さま等1人あたり1,500万円までのご契約であれば、複数の祖父母さま等よりお申し込みをいただくことができます。

祖父母等が贈与した教育資金を払い出すことはできますか。

払い出し手続きができるのはお孫さま等(親権者さま)のみとなります。

また、ご契約後に祖父母さま等が中途解約することはできません。

契約後、教育資金を追加して贈与することはできますか。

平成31年3月末までであれば、教育資金を追加いただくことは可能です。

そのため、お孫さま等の教育計画にあわせて、追加で贈与できます。

上限1,500万円までであれば複数の金融機関で契約できますか。

お孫さま等1人あたり上限は1,500万円となりますが、お孫さま等が教育資金贈与信託を契約できるのは、1金融機関・1営業所に限定されます。

孫が海外に住んでいますが、申し込みできますか。

お孫さま等が海外に居住している場合もお申し込みは可能です。ただし、当社から郵送物をお送りする場合には、海外への郵送を取扱いしておりませんので、国内に郵便物をお送りできる先(通信先)の届出が必要となります。必要に応じて国内に居住している方を代理人にご指定いただく等、お手続きは煩雑になります。詳しくはお取扱店までご相談ください。

贈与税の現行制度との違いは、何ですか。

現行制度においても、教育資金を「支払の都度」贈与する場合、非課税となります。

本商品は、教育資金を将来分も「まとめて一括」贈与する場合にも、非課税となります。

教育資金の範囲について

| 教育機関 該当するものの例 |

教育資金 該当するものの例 |

支払先 | 非課税枠 | |

|---|---|---|---|---|

| 学校等 |

|

|

学校等に対して直接支払われるもの | 1,500万円まで |

| 業者等に支払う場合、学校等が業者を通じて購入や支払いを依頼しているもの※2 | 500万円まで | |||

| 学校以外 |

|

|

左記①②については、役務提供または指導を行う者に直接支払われるものが対象(使用する物品の購入費用を含む) | 500万円まで |

- ※1 平成27年4月1日より追加された費目です。

- ※2 学校等で必要となる費用を業者に直接支払った場合でも、学校等の教育に伴って必要な費用で学生等の全部 または大部分が支払うべきものと当該学校等が認めたものは、500万円までの非課税の対象となります。

下宿代は非課税の対象ですか。

対象とはなりません。ただし、学校等の寮費については、学校等に対して支払われたことが、学校等からの領収書等により確認できる場合、1,500万円までを上限とする非課税の対象になります。

学校へ通学したり、受験したりする際や、塾や習い事に通う際の交通費は非課税の対象ですか。※1

<学校等に関する交通費>

-

スクールバス…対象となります。

- 学校に直接支払う場合(上限1,500万円まで)

- 業者に支払う場合(上限500万円まで)

-

スクールバス…対象となります。

- 学校に直接支払う場合(上限1,500万円まで)

- 業者に支払う場合(上限500万円まで)

-

通学定期券…対象となります。(上限500万円まで)

ただし、領収書等に加え、通学定期券の写しを金融機関に提出する必要があります。※2 - 受験の際の交通費…対象となりません。

<塾や習い事に関する交通費>

-

スクールバス

- 塾や習い事に直接支払う場合…対象となります。(上限500万円まで)

- 業者に支払う場合…対象となりません。

- 定期券代…対象となりません。

- ※1平成27年4月1日以降に支払われたもののみが対象です。

- ※2 通学定期券に関しては平成28年4月1日以降の購入分より、領収書等の摘要に「通学定期券代」の記載がある場合は通学定期券の写しは不要となります。

スポーツジムは非課税の対象ですか。

スポーツジムに係る費用は、インストラクター等から指導を受けるものに限り、原則500万円までの非課税の対象となり※、当該費用が施設利用料等に限定されている場合は、指導への対価といえませんので、非課税の対象外となります。

※領収書等の摘要(支払内容)の欄に、何の指導を受けているのかについての記載が必要です。

例1:テニススクール代として、○月分○○料として(○回又は○時間)

例2:ヨガクラス代として、○月分○○料として(○回又は○時間)

教育資金贈与信託に関して取扱金融機関に支払う各種手数料や振込手数料は、教育資金に該当しますか。

教育資金には該当しません。このため、非課税の対象とはなりません。

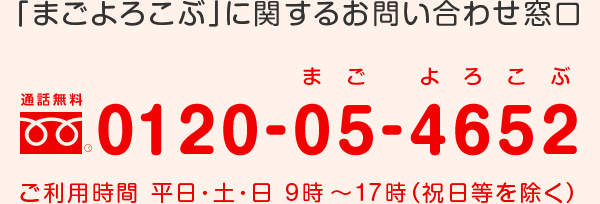

「まごよろこぶ」手続きガイドが欲しいのですが。

こちらから出力できます。

詳細は、文部科学省のホームページを

ご確認ください。

こちらの商品はご覧になりましたか?

-

お孫さんの未来を応援できる口座です。

-

大切なお金を、今からご家族に分けていくことができる口座です。

-

毎年120万円投資信託等の分配金・譲渡益等が非課税になる口座です。